低硫燃料销售激增

2019年最后一个季度标志着高硫燃料油(HSFO)销量大幅下降,因为该行业已转变为符合国际海事组织(IMO)2020年硫含量上限(IMO 2020)的规定。在全球最大的加油中心新加坡,由于高硫燃油的销售在短短几个月内急剧下降,因此,加油销售格局发生了重大变化。相比之下,低硫燃料的销售在最后一个季度猛增。

IMO 2020第一波

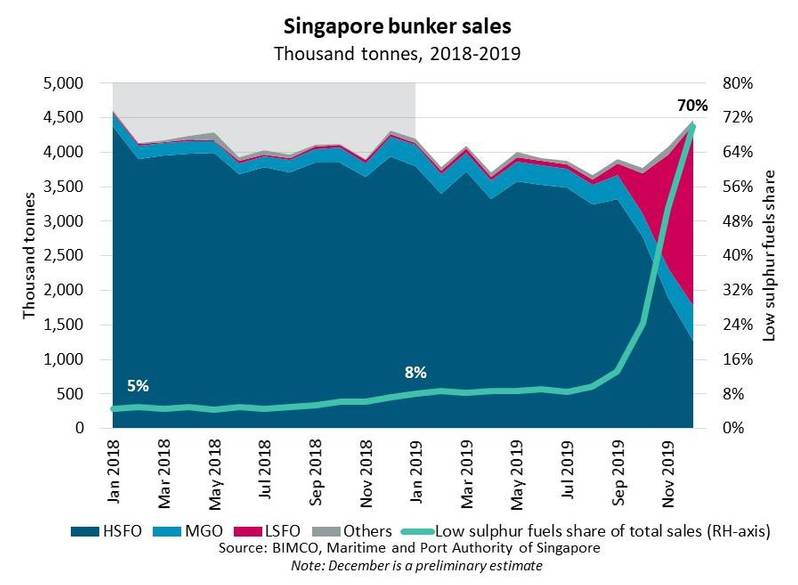

新加坡海事和港口管理局的初步估计显示,2019年12月共出售了446.5万吨,比2018年12月增加了4%,是自2018年1月以来新加坡船用燃料销量最高的一年。低硫燃料油(LSFO)和低硫船用瓦斯油(MGO LS)等含硫燃料在12月环比增长51%,至312.7万吨,而上年同期为127.1万吨HSFO在同月售出。

“近几个月来,航运业充满了市场的不确定性,但是新加坡港口的船用燃料销售是有关该行业如何转变为符合IMO 2020法规的第一读物。现在,我们已经超过了IMO 2020的第一波浪潮,并希望随着我们进入2020年,随之而来的市场不确定性将减少。” BIMCO首席航运分析师Peter Sand说。

图片:BIMCO)

图片:BIMCO)

地堡销售的转变

去年12月,LSFO的总销量为260.3万吨,占总销量的59%。考虑到它在过去几年中约占总销售额的1%,这是一个巨大的变化。但是,2019年新加坡的燃油总销量同比下降4%,是2015年以来的最低水平。

12月的数据提供了对IMO 2020过渡以及来年可能如何发展的见解。在2019年初,低硫燃料仅占总销售额的8%,相比之下,12月跃升至70%。低硫燃料市场份额的大幅上升说明了IMO 2020的第一波浪潮,但BIMCO并不一定希望来年低硫与高硫燃料的销售比例保持在这些水平。

低硫燃料虽然获得了最大的市场份额,但值得注意的是,在为装有洗涤塔的船舶购买燃料的情况下,HSFO如何仍占总销售额的28%。许多装有洗涤塔的船舶也是最大的船舶,它们消耗相对较多的燃料,这肯定会促进对HSFO的稳定需求。

鹿特丹港的燃油市场大约是新加坡市场的六分之一,在十一月份也呈现出相同的趋势。在这里,HSFO的销量大幅下降,而低硫燃料则占到了船用燃料总销量的50%。

©BjörnWylezich / Adobe Stock

©BjörnWylezich / Adobe Stock

过渡到新现实

燃油销售量的变化突显了航运业在本世纪初面临的巨大转变。燃油供应商于2019年第三季度开始IMO 2020过渡,但许多船东等到最后一分钟才过渡。过渡期的后期似乎使船东受益于近几个月来HSFO价格的下跌,同时也烧掉了罐中剩余的HSFO。

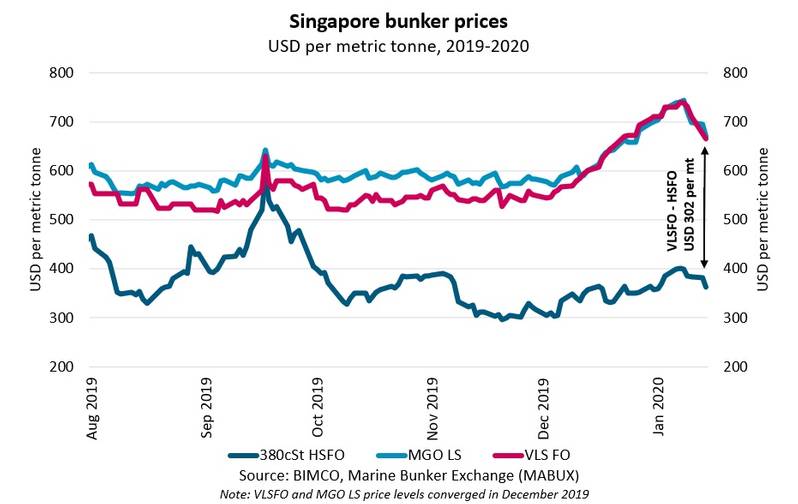

在地缘政治和燃油供应商为IMO 2020做准备的推动下,HSFO的价格在2019年开始急剧飙升。

图片:BIMCO)

图片:BIMCO)

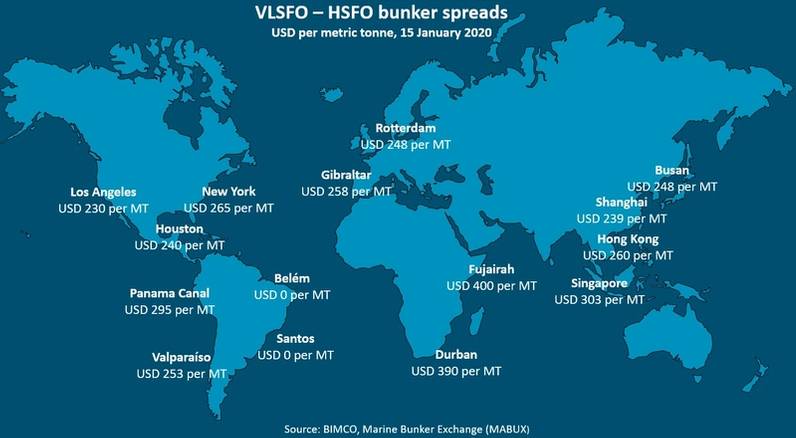

在低硫燃料价格上涨的推动下,低硫到高硫的传播范围扩大到IMO 2020实施截止日期附近的创纪录水平。然而,在新的一年开始的两周内,价差开始小幅收窄,这可能表明全球机队已经为过渡的第一波提供了足够的燃料,新加坡的燃料销售也证明了这一点。

一旦车队通过最初供应的低硫燃料燃烧后,第二波必将启动。价差是否会沿着相同的线并在那个时候扩大尚不确定,但随着IMO 2020不确定性的迷雾逐渐消除,价差在未来几个月内可能会缩小。

VLSFO – IMO 2020的灵丹妙药?

市场上出现了各种不同的合规馏出物以促进合规性。尽管《 IMO 2020》制定了航运业的监管框架,但并未对馏出混合物的性能发布强制性统一要求。在某种程度上,这导致了关于燃料不相容性的不确定性。具有相同规格的两种不同燃料混合物不一定兼容。在一个港口加油来自燃油供应商的超低硫燃油(VLSFO)不一定与在另一个港口加油的VLSFO兼容。

VLSFO被标记为IMO 2020市场的银弹。然而,直到2019年第四季度,VLSFO仅在部分选定的港口可用,但价格比MGO LS诱人。然而,在2019年12月,MGO LS和VLSFO在新加坡达到了价格平价,这似乎是由于对VLSFO的需求增加。

图片:BIMCO)

图片:BIMCO)

低硫燃料成本的上涨说明了船东一夜之间面临的巨大挑战。以当前的价差计算,燃油成本实际上已经翻倍,给必须自己承担成本负担的公司带来了沉重的财务压力。与洗涤塔相关的先发优势目前似乎仍然成立。

“几乎从一天到另一天,IMO 2020导致船东和经营者的加油费用大幅度增加,许多公司无法长期维持这种费用。船东正试图将加油的额外成本转嫁给客户,但如果潜在的供需基本面不平衡,他们的努力可能会徒劳无功。

在航空业适应IMO 2020的新现实的同时,该法规的另一个关键部分也在匆忙接近。 2020年3月1日,HSFO运输禁令生效,该禁令禁止没有废气清洁系统(洗涤塔)的船舶运输含硫量超过0.5%的船用燃料。

-将在化学品油轮“Caribe-159209)